Із 1 січня 2022 року всі фізичні особи-підприємці (ФОП), які належать до другої — четвертої груп спрощеної системи оподаткування, під час здійснення своєї діяльності повинні використовувати касові апарати.

Нагадаємо, що в Україні зареєстровано і фактично працює 2 мільйони ФОПів, з яких 1,5 мільйона перебуває на спрощеній системі оподаткування.

Керівники Державної податкової служби зазначають, що такі апарати знадобляться лише 10% всіх фізичних осіб-підприємців, тобто 150 тисячам.

Тож левовій частці підприємців немає сенсу перейматися. Приміром, ті, хто здійснює розрахункові операції, тобто отримує гроші від покупців товарів або послуг у вигляді готівкової гривні або розраховується з використанням банківських карток чи інших платіжних систем, можуть такі касові апарати не використовувати.

Міфи, які заважають спокійно спати

Глава правління громадської організації «Асоціація представників малого та середнього бізнесу міста Києва» Максим Тютюнников у цьому сенсі перелічує кілька міфів, які не дають спокою нинішнім та майбутнім ФОПам.

Перший з них — касові апарати дуже обтяжливі для ФОПів, які працюють за спрощеною системою.

«Якщо ФОП чесно веде всю діяльність, декларуючи доходи, то впровадження нових технологій полегшить облік та комунікацію з безпосередніми споживачами, оскільки наприклад в Іспанії, де встановлення обов’язкових касових апаратів не передбачено, підприємці активно їх використовують для власної зручності», — зазначає він.

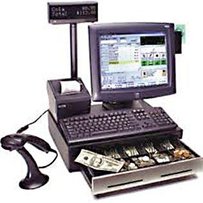

Міф другий: обов’язкове встановлення фізичного касового апарата та принтерів для видачі друкованих чеків.

Насправді можна використовувати спеціальне програмне забезпечення, встановивши його на телефон або комп’ютер. Чеки можуть бути і в електронній формі, оскільки жодних вимог до видачі саме роздрукованого чека законодавство не встановлює.

Міф третій: відтепер торгувати на ринках можна буде лише за допомогою касових апаратів. «Якщо ви ФОП першої групи і торгуєте на ринку, не треба встановлювати такі апарати. Тобто орієнтуємося не на місце торгівлі, а на те, в якій групі єдиного податку перебуває такий підприємець», — зазначає юрист.

Міф четвертий: платники єдиного податку відтепер зобов’язані вести первинну документацію обліку товарів.

Нагадаємо, що, згідно із Законом України «Про РРО» (тобто про реєстратор розрахункових операцій), не потрібно вести первинну документацію платникам єдиного податку, крім тих, хто здійснює продаж складної побутової техніки, лікарських засобів і ювелірних виробів.

Законослухняні підтримують, проте…

Цікаво, що бізнесові асоціації наче й не проти нововведень, які відбуватимуться з 1 січня 2022 року.

Українська рада бізнесу, до складу якої входить 96 бізнес-асоціацій малого й середнього бізнесу, заявили, що законослухняний бізнес підтримує вже проголосоване у Верховній Раді запровадження РРО. «Підтримуємо підвищення ефективності контролю за дотриманням законодавства через стимулювання покупців вимагати фіскальний чек та можливість передавати його в електронній формі, що вкрай важливо для інтернет-торгівлі. Зазначені норми сприяють прозорим та рівним конкурентним умовам для всіх учасників ринку та створюватимуть загрози тільки для недобросовісних його учасників», — ідеться в офіційній заяві Української ради бізнесу.

Однак від підприємців чути обґрунтовану критику. На думку Максима Тютюнникова, якщо ФОП захоче придбати саме РРО, а не користуватися програмним забезпеченням, то це будуть певні витрати для бізнесу, які особливо відчутні у період карантинних обмежень.

Голова Союзу захисту підприємців Сергій Доротич вважає, що у програмі смартфона, через яку можна покупцеві видавати електронні чеки, треба передбачити можливість скоротити витрати на адміністрування додаткової касової звітності. Адже, за його словами, не всі покупці на ринках готові давати продавцеві свою електронну адресу для надсилання електронного чека.

А як у Європі?

Щодо грошових витрат, то, як вважають експерти, держава могла б сприяти не тільки створенням програмного забезпечення для розрахункових апаратів, а й, наслідуючи приклад Литви, відшкодовувати вартість таких апаратів або надавати пільгові кредити на їх придбання.

Застосування касових апаратів — одна з умов євроінтеграції України, оскільки в більшості країн Європи представники малого та середнього бізнесу зобов’язані використовувати касові апарати й видавати чеки на будь-яку операцію.

У Німеччині питання касових апаратів та видачі чеків одне з найбільш жорстко регламентованих, оскільки місцеві торгівці та ресторатори зобов’язані використовувати РРО і щоразу друкувати паперовий чек. Місцеві податківці аргументують такі жорсткі вимоги до роздрібної торгівлі на ринках та у невеликих кіосках тим, що підприємці приховують доходи.

Порівняно з ними в Україні запроваджують м’якший підхід, який заперечує необхідність наявності касових апаратів та видачі чеків фізичними особами-підприємцями, дохід яких не перевищує гранично допустимих меж, означених вище.

У Польщі та Литві, де раніше запровадили обов’язкові РРО, підприємці були негативно налаштовані, проте нині це для них нормальна практика. Наприклад, у Польщі ви отримуєте фіскальний чек навіть у таксі.

«В Іспанії використання касових апаратів — не імперативна вимога, проте підприємці активно використовують їх для власної зручності, наприклад полегшення обліку товарів і грошей та обслуговування споживачів. Держава встановила монотакс, або єдиний податок, основний критерій для визначення якого — не їхні доходи, а вид підприємницької діяльності або кількість найманих працівників», — зазначає Максим Тютюнников.

Як буде?

На що очікувати бізнесу, який працює за спрощеною системою оподаткування, після 1 січня 2022 року?

З нового року з огляду на нововведення буде розширено коло суб’єктів, стосовно яких податкова зможе ініціювати перевірку на предмет застосування або незастосування касових апаратів (програмного забезпечення) та порядку здійснення розрахунків з використанням РРО. Це призведе до збільшення кількості перевірок та випадків притягнення до відповідальності.

Зокрема, якщо ФОП здійснюватиме розрахункові операції без застосування касового апарата, його оштрафують на 100% вартості проданих із цими порушеннями товарів (робіт, послуг) за вчинене перше порушення та 150% — за повторно вчинене порушення протягом року.

«Тобто штрафні санкції передбачено не за невстановлення касового апарата, а за здійснення будь-якої готівкової розрахункової операції без нього», — зазначає глава правління громадської організації «Асоціація представників малого та середнього бізнесу міста Києва».

Отже, питання досі доволі суперечливе. Для введення касових апаратів обрано, можливо, не найкращий час з огляду на скрутне становище малого і середнього бізнесу та збитки, яких він зазнав внаслідок карантинних обмежень. Проте держава, створивши безкоштовне програмне забезпечення РРО, хоче розраховувати на виведення бізнесу з тіні та надходження з податків.

Ми в Google+

Ми в Google+