МОНЕТАРНА ПОЛІТИКА

Нестача довготривалих кредитних ресурсів від Нацбанку змусила комерційні фінустанови підвищити депозитні ставки

Банки дедалі частіше скаржаться на те, що довгострокові ресурси Нацбанку України для них стають все менш доступними. Більшість керівників комерційних фінансових установ зазначають, що на фоні дефіциту гривні головний регулятор країни кредитує максимум на три місяці. Втім, банки прагнуть отримувати ресурси терміном на рік.

Не жорстко, а стримано

Правда це чи ні? Якщо це так, то чому Нацбанк не надає довгих грошей?

У принципі, наприкінці липня цього не заперечував директор департаменту з управління валютним резервом та здійснення операцій на відкритому ринку Нацбанку Олександр Дубихвіст. «Регулятор проводить тендери на рефінансування терміном на 2-3 тижні під 7,5%. Кредити на рік можна отримати також через тендери, але їх поки що не було», — заявив він тоді.

Інший представник Нацбанку, директор генерального департаменту грошово-кредитної політики Олена Щербакова вважає, що у вітчизняних банків достатньо гривневої ліквідності, аби функціонувати нормально. На її думку, регулятор проводить не жорстку, а стриману монетарну політику, а ринок повинен сам працювати та встановлювати ставки рефінансування.

Проте банкіри невблаганні — їм бракує фінансування від Нацбанку. Так, головний аналітик Брокбізнесбанку Олександр Федика вважає, що регулятор може встановлювати додаткові вимоги залежно від інструментів та термінів рефінансування, а також від видів забезпечення кредитів.

Водночас, як заявляють керівники фінустанов, Нацбанк останніми місяцями активізував скупівлю або продаж облігацій внутрішньої державної позики (ОВДП) і робить це задля регулювання обсягу гривні в обігу.

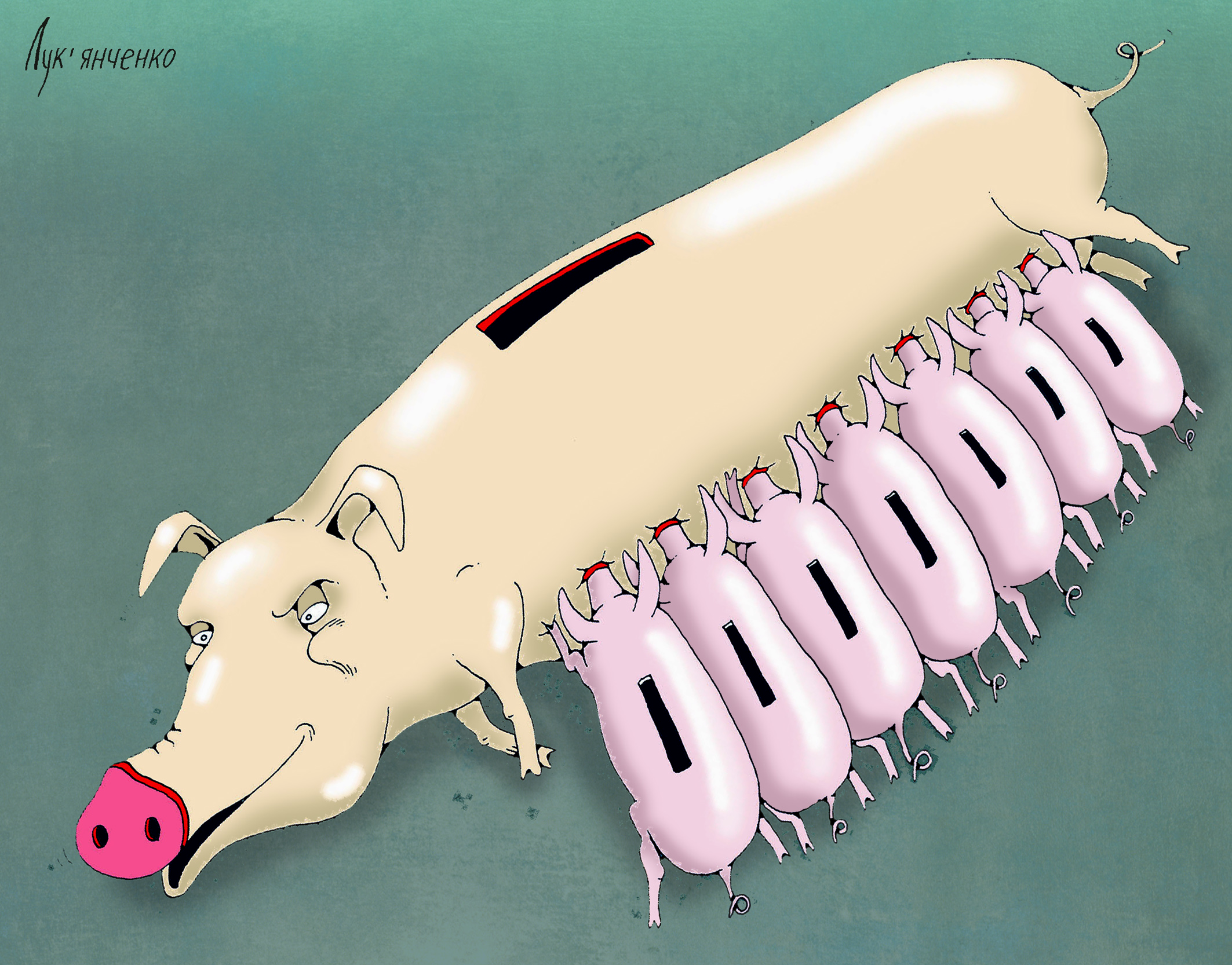

Чимало банкірів вважають основним джерелом довготривалих кредитних ресурсів депозити фізичних та юридичних осіб. І тут треба зазначити, що фінустановам сьогодні гріх нарікати щодо цього питання. Так, приміром, вклади фізосіб лише у червні зросли на 2,46 млрд грн, а з початку року — на 22,1 млрд грн. Скарбник банку «Фінанси та кредит» Олександр Олександров прямо каже, що банкам є чим заміщувати куці пропозиції від Нацбанку.

Дефіцит гривні є

Як зазначив у коментарі кореспонденту «УК» старший аналітик Центру перспективних досліджень Олександр Жолудь, проблема у доступі до ресурсів таки є, але вона вкрай нерівномірно розподілена по банківській системі. «В окремих фінустанов відчувається нестача коштів, у деяких, навпаки, надлишок. А так, безумовно, у нашій системі нині спостерігається дефіцит гривневих коштів. Якби було навпаки, то ставка на міжбанківському ринку була б нижчою», — зазначає він.

На проблему вказує і те, що низька ліквідність і нестача довготривалих кредитних ресурсів змусила комерційні банки влітку доволі солідно підняти ставки за депозитами. На перший погляд, це привабливо для фізосіб, які матимуть неабиякий зиск на позиках. Зазвичай депозитні відсотки піднімають невеликі банки у рекламних цілях, але цього року цим стали грішити такі велетні, як Приватбанк, ПУМБ, «Юнікредіт» тощо. Наприкінці червня свого максимуму досяг український індекс ставок за депозитами фізичних осіб (UIRD) — на 12 місяців він становив 16,82. По суті, це абсолютний рекорд.

За оцінками фахівців, такі дії негативно впливають на ринок. Зокрема, зростання ставок за депозитами населення безумовно призводить до збільшення розмірів кредитних ставок. Окрім того, значно жорсткішими стають умови отримання позик. І якщо для фізосіб відмова в кредитуванні буде не такою болісною (почекаємо до кращих часів), то для підприємців і їхнього бізнесу це значний удар.

Депозитів під 20% річних у світі немає

Така ситуація вкрай дивує банківську спільноту. Нещодавно президент Асоціації українських банків Олександр Сугоняко заявив, що за умови нинішньої інфляції у країні (а вона протягом кількох місяців наближається до 0%) відсоткові ставки за депозитами повинні становити 1-2%. «У нас ці показники у гривнях сягають рівня 20%. Такого у світі ніде немає. В Європі річна інфляція становить 2–4%, а ставки за депозитами — 3%. Це зрозуміло, адже влада замість того, щоб тримати низьку інфляцію через випуск великої кількості товарів, пішла на «стискання» грошової маси», — повідомив він.

Тут слід додати таке: в Європі, як ми бачимо зі слів О. Сугоняка, якщо низькими залишаються ставки за депозитами, то такими самими невисокими (на рівні одне одного у цифрах) повинні бути й показники за кредитами.

Отже, проблема у грошовій (гривневій) масі є. І вона не дає змоги у повному обсязі розвиватися банківській системі, а остання не може надавати повноцінні послуги бізнесу, який потребує неабиякого розвитку, перебуваючи на голодному гривневому пайку.

Ми в Google+

Ми в Google+